Stiftungsvermögen in Zeiten hoher Inflation – Unser Lösungsansatz

Stiftungen stehen vor einer doppelten Herausforderung: Die anhaltende Inflation sorgt auf der Einnahmeseite trotz Zinserhöhungen für niedrige Realrenditen und bedroht zudem den langfristigen realen Kapitalerhalt des Stiftungsvermögens. Gestiegene Kosten führen auf der Ausgabeseite dazu, dass sich die Erfüllung des Stiftungszwecks verteuert.

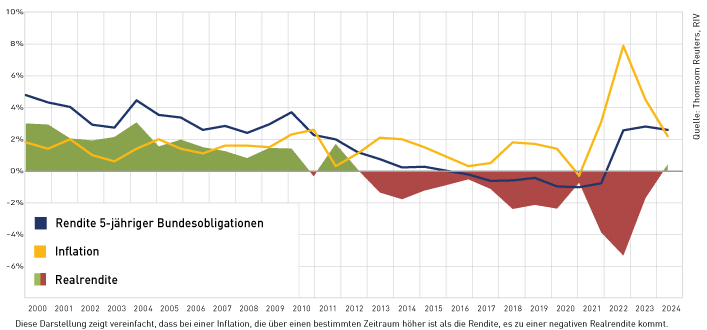

Seit langen Jahren liegt die Inflation über der Verzinsung von Anlagen guter Bonität. Die Zinserhöhungen der letzten anderthalb Jahre konnten diese Problematik zwar lindern, aber nicht gänzlich Abhilfe schaffen. Anlagen in verzinslichen Anlagen haben erleiden damit einem Kaufkraftverlust.

Stiftungen und insbesondere Ewigkeitsstiftungen stehen daher mittelfristig vor existenziellen Herausforderungen, denn schmelzende reale Erträge bei gleichzeitig gestiegenen Kosten führen zu eingeschränkten Fördertätigkeiten, es droht gar die Nichterfüllung des Stiftungszwecks. Die Bundesregierung hat dies nun im am 01. Juli 2023 in Kraft getretenen „Gesetz zur Vereinheitlichung des Stiftungsrechts“ aufgegriffen. Stiftungen können jetzt bei der Anlage des Stiftungsvermögens mit größerem Ermessenspielraum agieren. Als Haftungsmaßstab für Stiftungsverantwortliche wurde eine Business-Judgement-Rule etabliert. Danach liegt keine Pflichtverletzung vor, wenn der oder die Entscheider unter Beachtung der gesetzlichen und satzungsgemäßen Vorgaben vernünftigerweise annehmen durfte, auf der Grundlage angemessener Informationen zum Wohle der Stiftung zu handeln. Stiftungsverantwortliche haben so in der Ausgestaltung einer zeitgemäßen Anlagestrategie mehr Rechtssicherheit.

Was ist bei Kapitalanlagen jetzt zu beachten?

1. Negative oder niedrige Realrenditen können noch lange Zeit Realität bleiben

Das Vermögen vieler Stiftungen ist derzeit häufig in defensiven Stiftungsfonds angelegt. Für diese ist es schwierig mit verzinslichen Anlagen guter Bonität positive Realrenditen zu erwirtschaften und damit die Kaufkraft des Stiftungsvermögen zu erhalten.

Aufgrund der weiterhin ungelösten strukturellen Problematik einer hohen und weiter steigenden Staatsverschuldung erwarten wir, dass der Realzins noch lange im negativen oder niedrigen Bereich verweilen (siehe Abbildung 1) wird. Dies ist politisch gewollt und notwendig, um die Zinslast der immer höheren Schulden tragbar zu machen. Langfristige Anleger, die in solch einem Umfeld dennoch auf Investmentvehikel mit Schwerpunkt verzinsliche Anlagen setzen, laufen Gefahr, einen unwiederbringlichen Kaufkraftverlust ihres Vermögens zu erleiden. Solch ein Kaufkraftverlust fällt umso schwerwiegender aus, je länger dieser Zustand negativer Realrenditen anhält. Die Aktienanlage sehen wir für langfristig orientierte Anleger als geeignete Anlageklasse, um Vermögen zu erhalten oder gar zu mehren.

2. Langer Anlagehorizont macht Stiftungen zu prädestinierten Aktienanlegern

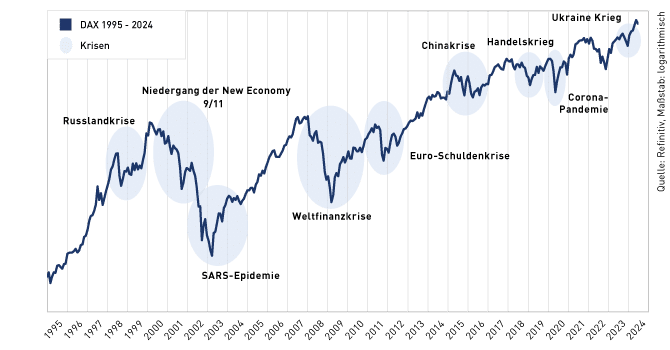

Angesichts ihres unendlichen Anlagehorizonts genießen Ewigkeitsstiftungen den Vorteil, auch volatilen Marktphasen mit Ruhe und Weitsicht entgegentreten zu können. Dennoch wird eine Aktienanlage von Stiftungsverantwortlichen oft aufgrund der teilweise stark schwankenden Börsen als risikobehaftet angesehen. Zwar sind Kursausschläge, sowohl nach unten als auch nach oben, charakteristisches Merkmal einer Aktienanlage und können mitunter auch heftig ausfallen, doch sagen sie wenig über das reale Endwertrisiko der Anlage aus. Mit zunehmendem Anlagehorizont sinkt die Bedeutung dieser Kursschwankungsrisiken. Oft werden diese nur als besonders bedeutsam wahrgenommen, weil Kursrücksetzer an der Börse in den Medien und sozialen Medien gerne mit reißerischen Schlagzeilen in den Vordergrund gestellt und vom Publikum daher stärker wahrgenommen werden als kräftige Kursgewinne, über die in der Regel nicht im gleichen Umfang berichtet wird. Bei Aktienanlagen handelt es sich um Beteiligungen an Unternehmen, die es ermöglichen an deren wirtschaftlichen Wertschöpfung zu partizipieren. Auf lange Sicht bestimmt daher immer die Qualität des Geschäftsmodells und die daraus resultierende Ertragskraft eines Unternehmens den Aktienwert. Anlagerisiken lassen sich demnach durch eine sorgfältige Einzeltitelauswahl und eine breite Streuung mindern.

3. Aktien als langfristig ertragreichste Anlage

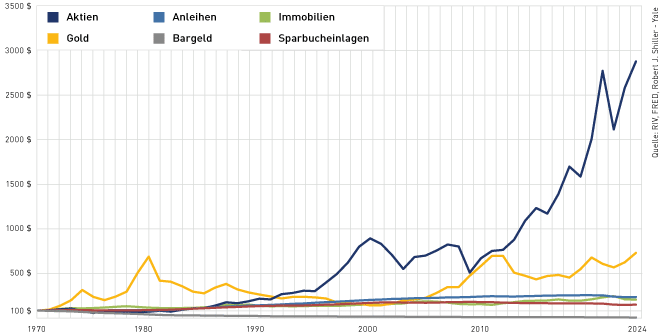

Aktien haben bisher immer wieder den vielen Krisen getrotzt und gelten langfristig als ertragreichste Anlage, wie Abbildung 2 eindrucksvoll darstellt. Krisenzeiten sollten langfristige Aktienanleger daher nicht verunsichern, sondern können sogar als Chance gesehen werden. Sie gehören zum Konjunkturzyklus dazu und werden früher oder später von Phasen des wirtschaftlichen Aufschwungs abgelöst (siehe Abbildung 3).

4. Aktien sind Sachwerte und schützen vor Inflation

Aufgrund der anhaltenden Inflation halten wir es für sinnvoll, den Anlageschwerpunkt auf Sachwerte und Produktivkapital zu legen (siehe hierzu unseren Beitrag „Erspartes langfristig sicher durch die Inflation bringen“). Diese bieten langfristig einen guten Schutz vor Inflation und die besten Chancen auf reale Erträge. Aktien sind dabei aufgrund der zahlreichen verschiedenen Unternehmensschwerpunkte, der vielen Branchen, Länder und Währungen und der gleichzeitigen börsentäglichen Handelbarkeit das Anlageinstrument unserer Wahl. Was bedeutet dies nun konkret für Stiftungen?

Ausschüttender Aktienfonds RIV Zusatzversorgung als Lösungsansatz für Stiftungen

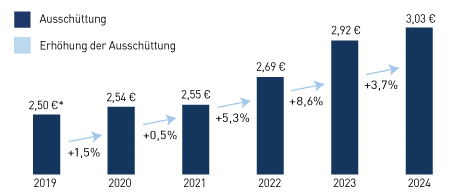

Unser speziell für Stiftungen konzipierter Aktienfonds RIV Zusatzversorgung verschafft Stiftungen regelmäßige Ausschüttungen.

Zentrale und einzigartige Eigenschaft dieses Aktienfonds ist eine von Börsenentwicklungen unabhängige jährliche Ausschüttung, die entsprechend der Inflationsentwicklung erhöht wird, wie das Beispiel in Abbildung 4 illustriert. Die Ausschüttungen sind somit kaufkraftstabil und planbar. Des Weiteren soll das angelegte Stiftungskapital in seiner Kaufkraft langfristig mindestens erhalten werden. Der Fonds setzt die bereits seit 25 Jahren erfolgreich bewährten Anlageleitlinien der RIV um. Damit haben wir Anleger langfristig sicher durch alle Börsen- und Wirtschaftslagen gebracht.

Seit unserer Firmengründung im Jahr 1996 erwirtschafteten wir mit unserer Strategie einer breiten internationalen Streuung eine Gesamtrendite von 766 %, was einer durchschnittlichen jährlichen Rendite von 7,7 % entspricht. Ein positives Anlageergebnis erwirtschaftete man in der Vergangenheit nach einem Jahr zu 75 %, nach 3 Jahren zu 97 % und nach 5 Jahren zu ca. 98 %. Unseren Leistungsnachweis seit 1996 sehen Sie hier. Wir bitten um Beachtung, dass historische Wertentwicklungen keine Rückschlüsse auf ähnliche Entwicklungen in der Zukunft zulassen. Nichtsdestotrotz bieten sie eine gute Orientierung, wie unsere Strategie in verschiedenen Marktphasen performt hat und welche Schwankungen Anleger ertragen mussten.

Alleinverbindliche Grundlage für den Erwerb des RIV Zusatzversorgung sind dessen Verkaufsprospekt und die wesentlichen Anlegerinformationen, die unter Fondsdokumente kostenfrei in deutscher Sprache heruntergeladen werden können. Weitere Informationen finden Sie auf der Fondsseite des RIV Zusatzversorgung.

Historische Wertentwicklungen lassen keine Rückschlüsse auf ähnliche Entwicklungen in der Zukunft zu. Die Fonds können auch innerhalb kurzer Zeiträume erheblichen Schwankungen nach oben oder nach unten unterworfen sein. Bitte lesen Sie den Verkaufsprospekt und das Basisinformationsblatt, bevor Sie eine Anlageentscheidung treffen. Diese sowie das Verkaufsprospekt samt den wesentlichen Anlegerinformationen unserer Fonds finden Sie auf der jeweiligen Fondsseite des RIV Rationalinvest VVF, des RIV Aktieninvest Global und des RIV Zusatzversorgung kostenfrei und in deutscher Sprache. Eine Zusammenfassung der Anlegerrechte finden Sie hier.